知りたい人

知りたい人ベイリー・ギフォード世界長期成長株ファンドが最近、評判いいみたいだけど、それって、どんなファンドなの?

ベイリー・ギフォード世界長期成長株ファンド(愛称:ロイヤル・マイル)は、100年の実績がある投資の老舗『ベイリー・ギフォード社』の長期の視点で成長が期待される世界各国の株式等に投資しているファンドです。

モデルナ、テスラ、アマゾンなどに投資していますよ。

「株価が5倍になると予想できるか?」など10の独自の選定基準を守って選定をしているファンドです。このブログ記事を最後まで読んでみてください。面白さがわかっていただけると思います。

私は、IFAを通じて、このファンドに投資しています。

IFAとは、独立系ファイナンシャルアドバイザーと呼ばれていて、金融庁のサイトの金融商品仲介業者登録一覧に名前がある特定の証券会社などに所属せず、顧客のニーズに応じた資産運用のアドバイスを行う金融分野のスペシャリストです。

ベイリー・ギフォード世界長期成長株ファンド/三菱UFJ国際投信(愛称:ロイヤル・マイル)【過去の運用実績と2021年の話】

過去の実績

スコットランド、エディンバラにある100年の実績がある投資の老舗『ベイリー・ギフォード社』長期投資の会社です。

この会社は、長期的な視野で、世界の株式を、継続的に成長が期待される成長株に投資を行い、業界では、株式運用で評価の高い会社です。

働いている人が自分の株を持って、パートナーシップを組んでいる会社で、外部の株主からの株主配当など短期的な利益追求する圧力がない会社で、富裕層や年金生活者に信頼を得ています。

運用実績は自分の持っている株に直結します。

中心となっている二人のファンドマネージャーは、20年以上に渡りベイリーギフォードにずっと籍を置いて運用をしています。そういうファンドマネージャーが多いのも特徴です。

2019年1月から始まったファンド、年一回の第一期運用実績2020年1/27は、騰落率は+28.1%でした。

2020年11月30日の月次レポートでは、過去1ヶ月7.1%と平凡ではあるものの、過去3ヶ月7.0%、過去半年は47.3%、過去1年は85.2%と長期になればなるほど驚異的な数字を叩き出しています。

米国籍の似たような運用ファンドは五つ星(2021年4月末時点)、5年トータルリターン年間平均34.39%、米モーニングスターカテゴリ「世界大型成長株」252本中第1位になっています。

2020年の実績(2021/02/16まで)

2021年1月4日を基準にすると、2021年2月16日は、19.76%値上がりしています。

類似ファンド平均のトータルが3.30%のところ、ロイヤル・マイルは83.47%です。

オールカントリーが9.50%にくらべても驚異的です。

2021/08/31時

2021年1月4日を基準にすると、2021年8月31日現在は、15.97%値上がりしています。

前回の2021年2月16日から見ると3%ほど下げていることになります。

純資産も少し減っているので、手放した投資家もいたということです。

長期保有の投資家が手放す材料はまだないと考えます。しかし、判断は人それぞれですね。

下げている理由は中国ファンドの影響でしょう。

これからどうなるのか?

それはまだわかりません。ファンドとしては年数が浅いので、もう少し様子を見なくてはわかりません。

それは、急激に伸びていた時も同じ考えでした。

驚くくらいの急激な伸びから、今の状況は横ばいです。

これは、中国の企業を組み入れていたので、チャイナリスクによるチャイナショックを恐れて手放した人たちや、大幅な伸びを期待して、本来の長期目的ではない短期売買の人たちが離れた影響だと思われます。ベイリー・ギフォード世界長期成長株ファンドの掲示板での会話を覗いてみると、長く持つつもりではない人たちが日々の増減で一喜一憂して手放しているようです。

投資ファンド中の銘柄の見直しは常に行われています。

中国の自国企業への対応は今後も予想できませんが、世界経済全体から中国企業の伸びの考慮を外すことはできないでしょう。長期的な株価の変化は、新型コロナの影響など不安定な要素もあり、少し様子をみなくてはならないですね。ベイリー・ギフォード世界長期成長株ファンドの本来の長期投資目的で保有している層の人たちは様子をみると考えられます。

ベイリー・ギフォード世界長期成長株ファンド/三菱UFJ国際投信(愛称:ロイヤル・マイル)【どんなファンドか】

長期の視点で成長が期待される世界各国の株式等に投資しているファンドです。

- 今後5年で売り上げが2倍になるか

- 同じジャンルのライバルと比べて競争優位であるか

- 投資家に好まれる企業か、社会貢献の姿勢はどうか

- 株価が五倍以上になるか

などの項目をクリアした株式だけに投資しています。

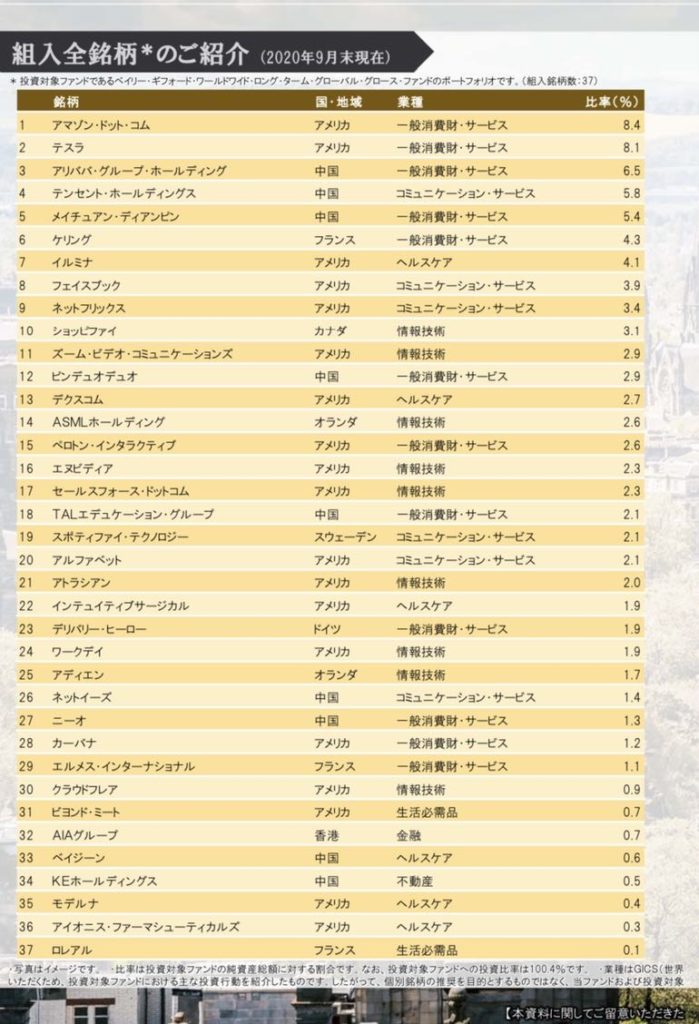

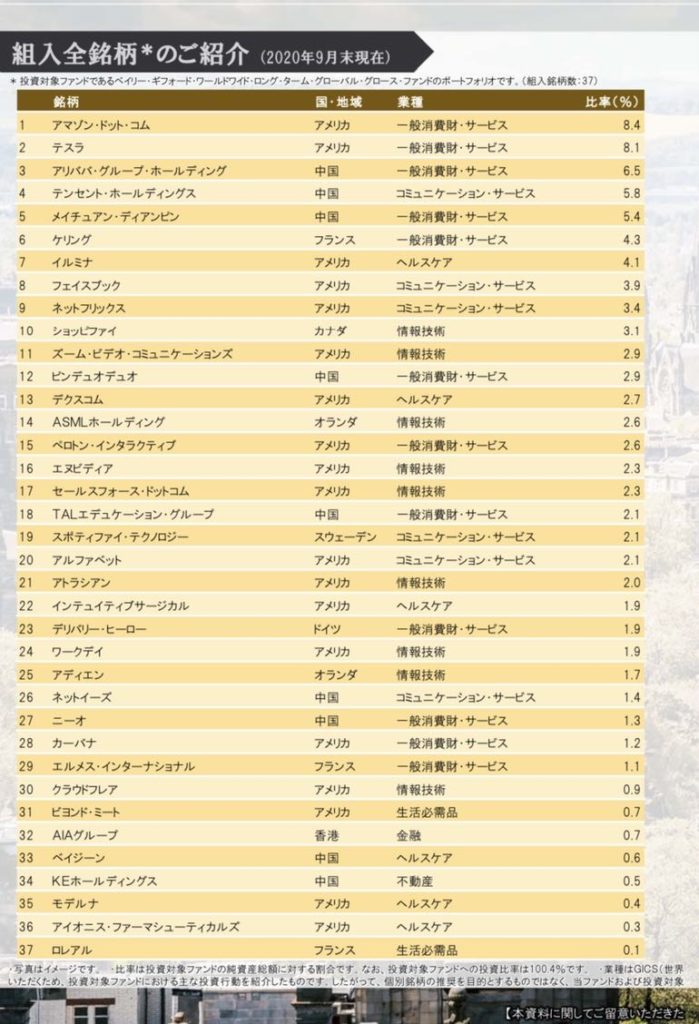

ロイヤル・マイルは、わずか37銘柄しか投資をしていません。

オールカントリーワールドインデックスとロイヤル・マイルの上位10銘柄比べた時に、3銘柄は共通しているが、38銘柄しかないロイヤル・マイルの方が比率が高いです。

アメリカの会社は五割近く入っていますが、中国の会社を30%近い銘柄を入れているのも特徴的です。日本の株式は入っていません。

2020/07末の組み替えで、モデルナが投資額のTOPになり、上位の企業のランキングが変化しています。

ベイリー・ギフォード世界長期成長株ファンドの保有上位銘柄が大きく変化しているブログ記事です。興味のある方は、読んでみてください。

ベイリー・ギフォード世界長期成長株ファンド/三菱UFJ国際投信(愛称:ロイヤル・マイル)【何故このファンドが人気なのか】

投資している株式の魅力的な銘柄

Amazon、ビヨンド・ミート、電気自動車のステラ、アリババ、Facebook、Netflix、zoom、Spotify、エルメス、モデルナ、テイセント、イルミナなどの銘柄に投資しています。

その選定理由や手放す理由を明確にする

状況に応じて組み替えを行い、売却して手放す時には、その理由を明確に情報を開示しています。

スペインの世界最大級のアパレルメーカーでファストファッションブランドZARAなどを持っている「インディテックス」の株を全売却した際には、ファストファッションのビジネスが環境配慮がされてないと風当たりが強くなることを懸念したとの説明がありました。

100年続いている老舗であり、長期投資に実績への信頼

100年続いている老舗であり、長期投資に実績があることは、信頼できるます。

過去の実績の数値と、新型コロナでも伸びてきたことへの期待感

そして、なんといっても過去の実績の数値と、新型コロナでも伸びてきたことで期待は大きいです。

ベイリー・ギフォード世界長期成長株ファンド/三菱UFJ国際投信(愛称:ロイヤル・マイル)【手数料と投資リスク】

手数料【ベイリー・ギフォード世界長期成長株ファンド(愛称:ロイヤル・マイル)】

ここに書いてある手数料は、私がIFAから購入しているときの手数料です。個人で直接購入する場合や証券会社によっても変わってきます。

購入価格販売3.3%(私は、IFAの販売会社から購入しているのでかかります。直接個人で売買している人は楽天証券なら販売手数料はかかりません。)

運用管理1.6445%程度の手数料は、間接的な手数料で、これは、商品の価格に反映されて出てきますので、利益から払う手数用ではありません。

分配金額には、配当所得30.315%が、 解約時には、譲渡所得20.315%の税金がかかります。

手数料は、安定型の債券等に投資している場合(インデックス投資)あまり手数料がかかりません。

投資リスク【ベイリー・ギフォード世界長期成長株ファンド(愛称:ロイヤル・マイル)】

投資リスクは、投資商品の全てにあります。

しかし、38銘柄に投資を集中させていることから、大きく分散させている投資ファンドよりもリスクは高いです。

ロイヤル・マイルは、2年と、日が浅いですが、米国の類似投資ファンドが現在も第一位の実績の運用をしているので、しばらくはここで大丈夫だとの結論を持って運用しています。

リスクを正しく理解した上で、投資を行う必要があります。

まとめーベイリー・ギフォード世界長期成長株ファンド/三菱UFJ国際投信(愛称:ロイヤル・マイル)【わかりやすくブログに書いてみた】

長期に保有するタイプの魅力的なファンドであることが伝わったでしょうか。

ベイリー・ギフォード社が株価が5倍になると思って保有している株です。

アクティブファンドは、市場平均よりも高いリターンを求める投資信託です。投資会社の手間もかかりますから、手数料が発生します。

手数料にこだわりがあり、手数料が低い方が良い人は、アクティブ投資ではなく、リスクも低く安定型のインデックス投資の中から選んだ方がいいでしょう。

優秀な投資会社は手数料がかかります。手数料の額だけではなく、総合的に判断すると良いでしょう。信託報酬は間接的なもので、運用の中に組み込まれていますから、利益の中から支払うものではありません。

アクティブ投資信託は、インデックス投資に比べてリスクがあります。ですが、手数料がかかっても、手数料が多くかかっても、魅力的な投資ファンドがあります。それがどれなのかは、相談する相手を間違えずに、自分で判断する他ありません。

「状況が変わったときにどうするか、伸び率だけではなく危険を察知して回避する、もしくは、最悪ダメだったときに他で補うことを考えて分散投資をする」などの判断が難しい人は、個別株でなくポリシーを持ったファンドが便利です。

気になる投資ファンドは、実績を自分で調べて、総合的に判断すると、面白いです。

わからない時は総合的な資産運用の無料のセミナーを活用すると良いです。

特に無料の個別相談ができる時は、おおいに活用しましょう。ざっくりで良いので、年間の収入と年間の大まかな費用を把握して、一番費用が減らせる保険と携帯電話の契約内容と支払額をメモって相談することをおすすめします。

舞い上がってしまわないように、契約などは後日家族に相談して決めるということにして、その場で契約せず、後日にしたらいいと思います。必要ないと思っっときには、はっきり断りましょう。

どの費用を減らして、何年くらいでどうしたら良いのか、将来に向けてお金を貯めるヒントをもらった方が考えまとまります。

女性が参加しやすそうなセミナーもありますから、参加してみたらどうですか?